Importancia de la Evaluación de Riesgos en Préstamos Corporativos

La evaluación de riesgos en préstamos corporativos es crucial para las instituciones financieras y las empresas que buscan financiamiento. Esta evaluación permite identificar y analizar los riesgos asociados a la concesión de préstamos a empresas, lo que ayuda a mitigar posibles pérdidas financieras.

Una evaluación exhaustiva de riesgos permite a los prestamistas comprender mejor la capacidad de pago de las empresas, su historial crediticio, su experiencia en el mercado y otros factores que pueden influir en su capacidad para cumplir con sus obligaciones financieras. Esto a su vez, ayuda a prevenir posibles incumplimientos de pagos y reduce el riesgo de morosidad en los préstamos corporativos.

La evaluación de riesgos también contribuye a establecer una estructura de préstamo adecuada, incluyendo plazos, tasas de interés y garantías, de acuerdo con el perfil de riesgo de la empresa solicitante. Asimismo, permite a las instituciones financieras establecer reservas y provisiones para hacer frente a posibles pérdidas por incumplimiento de pagos.

Al evaluar los riesgos de préstamos corporativos, las instituciones financieras pueden tomar decisiones informadas sobre la concesión de financiamiento, lo que ayuda a proteger sus activos y a mantener la estabilidad financiera. Asimismo, las empresas que solicitan préstamos pueden beneficiarse al recibir financiamiento con condiciones adecuadas a su capacidad de pago y perfil de riesgo.

La evaluación de riesgos en préstamos corporativos también es fundamental para el mercado financiero en su conjunto, ya que ayuda a mantener la solidez y estabilidad del sistema financiero al prevenir la acumulación de préstamos de alto riesgo que puedan desencadenar crisis financieras.

En resumen, la evaluación de riesgos en préstamos corporativos es esencial para garantizar la sostenibilidad de las operaciones financieras, proteger los intereses de los prestamistas y prestatarios, y preservar la estabilidad del sistema financiero en su conjunto.

Métodos efectivos para la Evaluación de Riesgos en Préstamos Corporativos

La evaluación de riesgos en préstamos corporativos es fundamental para las instituciones financieras y los inversionistas que desean minimizar el riesgo crediticio. Existen varios métodos efectivos para llevar a cabo esta evaluación, y es crucial entenderlos para tomar decisiones informadas en el mundo de las finanzas corporativas.

Uno de los métodos más comunes es el análisis financiero, que implica la revisión de estados financieros, ratios financieros y tendencias de crecimiento para evaluar la salud financiera de la empresa que solicita el préstamo. Este enfoque proporciona una visión detallada de la capacidad de la empresa para cumplir con sus obligaciones financieras.

Otro enfoque efectivo es el análisis cualitativo, que se centra en factores no financieros como la industria en la que opera la empresa, la calidad de la gestión, la posición competitiva y las perspectivas futuras. Este enfoque complementa el análisis financiero al proporcionar una comprensión más completa del riesgo empresarial.

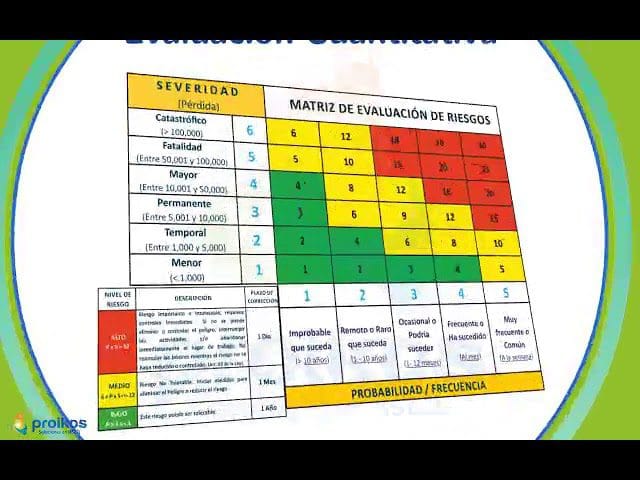

Métodos cuantitativos y cualitativos

Además, el análisis de escenarios es crucial para evaluar los posibles impactos de eventos inesperados en la capacidad de la empresa para cumplir con sus obligaciones financieras. Al considerar diferentes escenarios económicos y de mercado, los prestamistas pueden evaluar el nivel de riesgo al que están expuestos.

El análisis de crédito, que implica evaluar la capacidad y disposición de la empresa para cumplir con sus compromisos financieros, también es esencial en la evaluación de riesgos en préstamos corporativos. Este método puede incluir la revisión de historiales crediticios, la evaluación de garantías y el análisis de la capacidad de generación de efectivo de la empresa.

Finalmente, el uso de modelos de calificación crediticia es otro método efectivo para evaluar los riesgos en préstamos corporativos. Estos modelos utilizan datos históricos y variables financieras para predecir la capacidad de una empresa para cumplir con sus obligaciones financieras en el futuro.

En resumen, la evaluación de riesgos en préstamos corporativos es un proceso complejo que requiere el uso de múltiples métodos efectivos, tanto cuantitativos como cualitativos. Comprender y aplicar estas herramientas es crucial para tomar decisiones financieras informadas y mitigar el riesgo crediticio en el mundo empresarial.

Consideraciones clave en la Evaluación de Riesgos en Préstamos Corporativos

Las consideraciones clave en la evaluación de riesgos en préstamos corporativos son fundamentales para cualquier institución financiera o entidad que otorgue financiamiento a empresas. La evaluación de riesgos es un proceso integral que implica analizar diversos factores para determinar la probabilidad de que un préstamo no se pague en su totalidad. En el contexto de préstamos corporativos, existen varios aspectos clave que deben ser considerados para evaluar adecuadamente los riesgos asociados.

En primer lugar, es crucial analizar la solidez financiera de la empresa solicitante del préstamo. Esto implica revisar detalladamente sus estados financieros, flujo de efectivo, endeudamiento y rentabilidad. Además, se deben considerar factores macroeconómicos que puedan afectar la estabilidad financiera de la empresa y su capacidad para cumplir con las obligaciones de pago.

Otro aspecto relevante es evaluar la estructura de capital de la empresa, incluyendo su nivel de apalancamiento y la composición de su deuda. Esto permite entender la capacidad de la empresa para enfrentar situaciones adversas y cumplir con sus compromisos financieros en el largo plazo.

La calidad de la gestión y el gobierno corporativo también desempeñan un papel significativo en la evaluación de riesgos en préstamos corporativos. La eficacia de la administración en la toma de decisiones financieras y operativas, así como la transparencia en la divulgación de información, pueden influir en la percepción del riesgo crediticio.

Además, es crucial considerar el entorno competitivo y las perspectivas de la industria en la que opera la empresa solicitante. Los cambios en el panorama competitivo o en las condiciones del mercado pueden impactar la capacidad de la empresa para generar ingresos y cumplir con sus compromisos financieros.

La evaluación de riesgos en préstamos corporativos debe también tomar en cuenta la calidad y la diversificación de los activos de la empresa. Una cartera diversificada y de alta calidad puede mitigar el riesgo de crédito, mientras que una exposición excesiva a activos de riesgo puede aumentar la vulnerabilidad de la empresa a shocks económicos.

En resumen, la evaluación de riesgos en préstamos corporativos requiere un análisis exhaustivo de la situación financiera, la estructura de capital, el gobierno corporativo, el entorno competitivo y la calidad de los activos de la empresa solicitante. Estos aspectos son fundamentales para evaluar adecuadamente el riesgo crediticio y tomar decisiones informadas sobre la concesión de préstamos a empresas.

Mejores prácticas para la Evaluación de Riesgos en Préstamos Corporativos

La evaluación de riesgos en préstamos corporativos es una parte fundamental de la gestión financiera de las empresas. Para asegurar la solidez de este proceso, es necesario seguir las mejores prácticas establecidas en la industria.

Implementación de un sistema de rating crediticio

La creación e implementación de un sistema de rating crediticio basado en criterios objetivos y transparentes es crucial para una evaluación efectiva de riesgos en préstamos corporativos. Este sistema debe considerar factores como la liquidez, solvencia, histórico crediticio y capacidad de pago del prestatario.

Análisis detallado de estados financieros

Es fundamental realizar un análisis detallado de los estados financieros de la empresa prestataria, para evaluar su salud financiera, rentabilidad, endeudamiento y capacidad de generar flujo de efectivo. Esto proporciona una visión integral sobre la capacidad de la empresa para cumplir con sus obligaciones.

Diversificación de la cartera de préstamos

La diversificación de la cartera de préstamos corporativos es una estrategia clave para mitigar riesgos. Al distribuir los préstamos en diferentes sectores y tipos de empresas, se reduce la exposición a eventos adversos que puedan afectar a un sector específico.

La identificación y gestión proactiva de riesgos de crédito es esencial para preservar la salud financiera de las entidades financieras y garantizar la sostenibilidad de sus operaciones en un entorno cada vez más complejo y desafiante.

Además, la implementación de tecnologías de vanguardia, como el análisis de big data y la inteligencia artificial, puede proporcionar insights valiosos para evaluar y prevenir riesgos en préstamos corporativos. Estas herramientas pueden analizar grandes volúmenes de datos para identificar patrones y tendencias que no serían fácilmente perceptibles de otra manera.

En resumen, las mejores prácticas para la evaluación de riesgos en préstamos corporativos requieren un enfoque integral que abarque desde la definición de criterios de evaluación sólidos hasta la implementación de tecnologías avanzadas para la gestión de riesgos. Al seguir estas prácticas, las entidades financieras pueden fortalecer su capacidad para gestionar eficazmente los riesgos asociados con la concesión de préstamos corporativos.